2025 年主要央行展望:美联储更加谨慎,欧洲央行更加 “鸽派”

2024-12-24 18:36:20 来源:【原创】

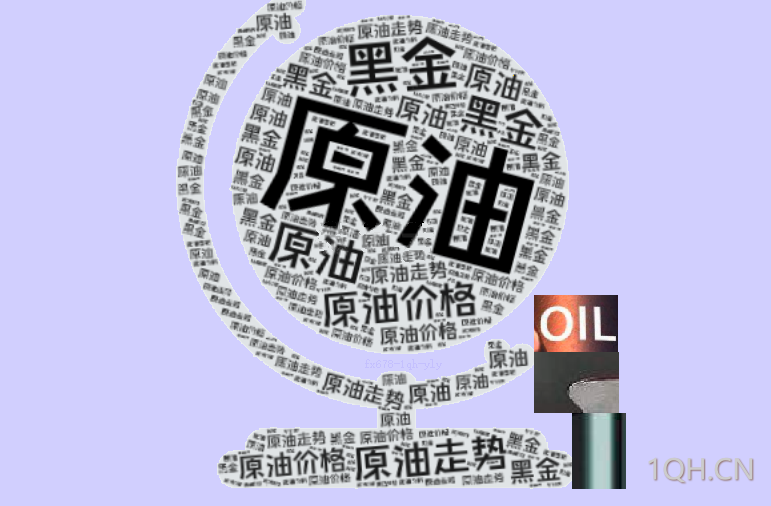

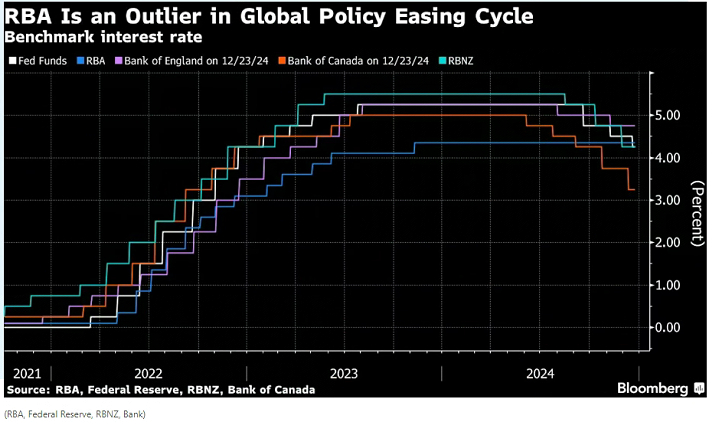

导语:随着欧洲中央银行(ECB)坚称 “通胀下降进程进展顺利”,各大主要中央银行可能会在 2025 年进一步调整货币政策,不过美联储的政策转向步伐可能会更慢,因为美联储主席杰罗姆?鲍威尔及其同僚预计明年的降息幅度会更小。

随着欧洲中央银行(ECB)坚称 “通胀下降进程进展顺利”,各大主要中央银行可能会在 2025 年进一步调整货币政策,不过美联储的政策转向步伐可能会更慢,因为美联储主席杰罗姆?鲍威尔及其同僚预计明年的降息幅度会更小。

美联储

在 2024 年最后一次会议上再次将美国利率下调 25 个基点之后,联邦公开市场委员会(FOMC)承认 “我们的政策立场目前的限制程度已大幅降低”,美联储进而表示 “因此,在考虑进一步调整政策利率时,我们可以更加谨慎”。

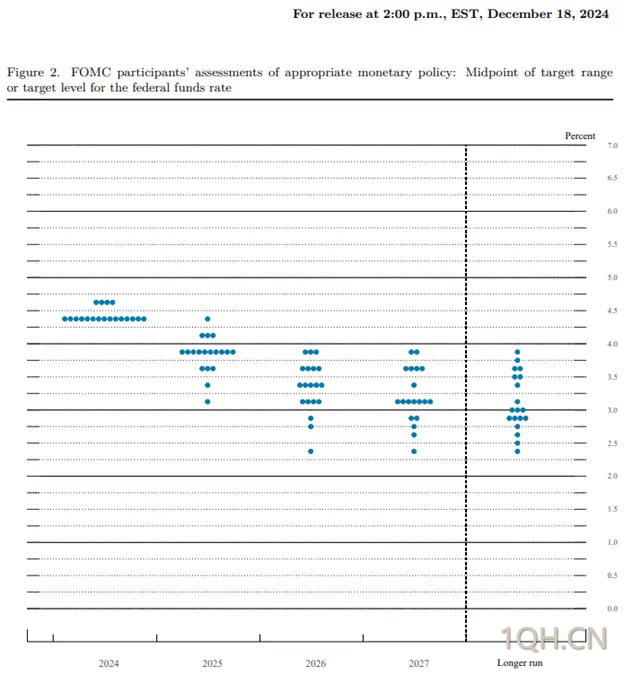

联邦公开市场委员会(FOMC)会可能将在 2025 年继续逐步解除其限制性政策,但该委员会可能会继续调整其前瞻性指引,因为《经济预测摘要》(SEP)的更新内容显示,“参与预测的委员们的预测中值显示,到明年年底联邦基金利率的适宜水平将为 3.9%”,而在 9 月会议上的预测值为 3.4%。

相应地,围绕美联储政策的猜测可能会继续影响外汇市场,因为鲍威尔主席及其同僚坚称 “货币政策将会进行调整,以便最有效地促进我们实现最大就业和物价稳定的目标”,而且如果联邦公开市场委员会(FOMC)表现出更强的进一步抗击通胀的意愿,美元在 2025 年可能会相对其他主要货币表现更佳。

欧洲中央银行

(欧元/美元周图 来源:易汇通)

欧洲中央银行(ECB)在 12 月将欧元区利率下调了 25 个基点,而且管理委员会可能会在 2025 年继续调整政策,因为 “大多数衡量潜在通胀的指标都表明,通胀将持续稳定在我们 2% 的中期目标附近”。

看起来欧洲中央银行(ECB)会坚持其降息周期,因为 “工作人员目前预计经济复苏速度将比 9 月预测的更慢”,而且随着行长克里斯蒂娜?拉加德透露 “进行了一些讨论,有人提议可以考虑降息 50 个基点”,管理委员会解除其限制性政策的速度可能会更快。

因此,欧洲央行管理委员会在 2025 年的表态可能会愈发偏 “鸽派”,因为 “潜在通胀总体上正朝着通胀持续回归目标水平的方向发展”,而且鉴于美联储利率点阵图向上修正,欧洲中央银行(ECB)是否会先于美国达到中性利率还有待观察。

请记住,欧元 / 美元在 11 月创下年度新低(1.0333)后,仍持续处于美国大选前汇率水平下方,若周线收于 1.0370(38.2% 斐波那契扩展位)至 1.0410(50% 斐波那契回撤位)区间下方,可能会推动汇率跌至 1.0200(61.8% 斐波那契回撤位)。

下一个值得关注的区域在 0.9910(78.6% 斐波那契回撤位)至 0.9950(50% 斐波那契扩展位)附近,但如果欧元 / 美元继续维持在 1.0200(61.8% 斐波那契回撤位)上方,其可能会沿着 50 周简单移动平均线(1.0824)的平缓斜率运行。

需要周线收于 1.0610(38.2% 斐波那契回撤位)上方,才会使 1.0870(23.6% 斐波那契回撤位)至 1.0940(50% 斐波那契回撤位)区间进入关注范围,下一个值得关注的区域在 1.1070(23.6% 斐波那契回撤位)至 1.1090(38.2% 斐波那契扩展位)附近。

日本银行

(美元/日元周图 来源:易汇通)

与此同时,日本银行(BoJ)在 12 月以 8 比 1 的投票结果决定将基准利率维持在 0.25% 左右,而且该中央银行可能会在未来几个月维持现行政策,因为 “预计核心消费者物价指数(CPI)通胀将逐步上升”。

因此,由于日本银行(BoJ)仍不愿开启加息周期,日元可能会继续充当融资货币,但随着 “日本经济很可能会继续以高于其潜在增长率的速度增长”,行长植田和男及其同僚可能会面临加息的压力。

话虽如此,如果日本银行(BoJ)采取偏 “鹰派” 的政策指引,套息交易在 2025 年可能会进一步平仓,而且随着各大主要中央银行继续调整政策,日元在未来几个月可能会面临更大的波动性。

美元 / 日元回升至美国大选前汇率水平上方,升破了 11 月高点(156.75),若升破 160.40(1990 年高点),则将触及 2024 年高点(161.95)。

下一个值得关注的区域在 1986 年 12 月高点(163.95)附近,但如果缺乏动力在周线级别收于 160.40(1990 年高点)上方,美元 / 日元可能会维持在 2024 年的波动区间内。

需要周线收于 156.50(78.6% 斐波那契扩展位)下方,才会使 153.80(23.6% 斐波那契回撤位)进入关注范围,下一个值得关注的区域在 148.70(38.2% 斐波那契回撤位)至 150.30(61.8% 斐波那契扩展位)附近。

美联储

在 2024 年最后一次会议上再次将美国利率下调 25 个基点之后,联邦公开市场委员会(FOMC)承认 “我们的政策立场目前的限制程度已大幅降低”,美联储进而表示 “因此,在考虑进一步调整政策利率时,我们可以更加谨慎”。

联邦公开市场委员会(FOMC)会可能将在 2025 年继续逐步解除其限制性政策,但该委员会可能会继续调整其前瞻性指引,因为《经济预测摘要》(SEP)的更新内容显示,“参与预测的委员们的预测中值显示,到明年年底联邦基金利率的适宜水平将为 3.9%”,而在 9 月会议上的预测值为 3.4%。

相应地,围绕美联储政策的猜测可能会继续影响外汇市场,因为鲍威尔主席及其同僚坚称 “货币政策将会进行调整,以便最有效地促进我们实现最大就业和物价稳定的目标”,而且如果联邦公开市场委员会(FOMC)表现出更强的进一步抗击通胀的意愿,美元在 2025 年可能会相对其他主要货币表现更佳。

欧洲中央银行

(欧元/美元周图 来源:易汇通)

欧洲中央银行(ECB)在 12 月将欧元区利率下调了 25 个基点,而且管理委员会可能会在 2025 年继续调整政策,因为 “大多数衡量潜在通胀的指标都表明,通胀将持续稳定在我们 2% 的中期目标附近”。

看起来欧洲中央银行(ECB)会坚持其降息周期,因为 “工作人员目前预计经济复苏速度将比 9 月预测的更慢”,而且随着行长克里斯蒂娜?拉加德透露 “进行了一些讨论,有人提议可以考虑降息 50 个基点”,管理委员会解除其限制性政策的速度可能会更快。

因此,欧洲央行管理委员会在 2025 年的表态可能会愈发偏 “鸽派”,因为 “潜在通胀总体上正朝着通胀持续回归目标水平的方向发展”,而且鉴于美联储利率点阵图向上修正,欧洲中央银行(ECB)是否会先于美国达到中性利率还有待观察。

请记住,欧元 / 美元在 11 月创下年度新低(1.0333)后,仍持续处于美国大选前汇率水平下方,若周线收于 1.0370(38.2% 斐波那契扩展位)至 1.0410(50% 斐波那契回撤位)区间下方,可能会推动汇率跌至 1.0200(61.8% 斐波那契回撤位)。

下一个值得关注的区域在 0.9910(78.6% 斐波那契回撤位)至 0.9950(50% 斐波那契扩展位)附近,但如果欧元 / 美元继续维持在 1.0200(61.8% 斐波那契回撤位)上方,其可能会沿着 50 周简单移动平均线(1.0824)的平缓斜率运行。

需要周线收于 1.0610(38.2% 斐波那契回撤位)上方,才会使 1.0870(23.6% 斐波那契回撤位)至 1.0940(50% 斐波那契回撤位)区间进入关注范围,下一个值得关注的区域在 1.1070(23.6% 斐波那契回撤位)至 1.1090(38.2% 斐波那契扩展位)附近。

日本银行

(美元/日元周图 来源:易汇通)

与此同时,日本银行(BoJ)在 12 月以 8 比 1 的投票结果决定将基准利率维持在 0.25% 左右,而且该中央银行可能会在未来几个月维持现行政策,因为 “预计核心消费者物价指数(CPI)通胀将逐步上升”。

因此,由于日本银行(BoJ)仍不愿开启加息周期,日元可能会继续充当融资货币,但随着 “日本经济很可能会继续以高于其潜在增长率的速度增长”,行长植田和男及其同僚可能会面临加息的压力。

话虽如此,如果日本银行(BoJ)采取偏 “鹰派” 的政策指引,套息交易在 2025 年可能会进一步平仓,而且随着各大主要中央银行继续调整政策,日元在未来几个月可能会面临更大的波动性。

美元 / 日元回升至美国大选前汇率水平上方,升破了 11 月高点(156.75),若升破 160.40(1990 年高点),则将触及 2024 年高点(161.95)。

下一个值得关注的区域在 1986 年 12 月高点(163.95)附近,但如果缺乏动力在周线级别收于 160.40(1990 年高点)上方,美元 / 日元可能会维持在 2024 年的波动区间内。

需要周线收于 156.50(78.6% 斐波那契扩展位)下方,才会使 153.80(23.6% 斐波那契回撤位)进入关注范围,下一个值得关注的区域在 148.70(38.2% 斐波那契回撤位)至 150.30(61.8% 斐波那契扩展位)附近。

[免责声明] 本文仅代表作者本人观点,与一期货无关。一期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

长风破浪

长风破浪会有时,直挂云帆济沧海

发表文章 2717 篇

他的热门文章

沪公网安备 31010702007019号

沪公网安备 31010702007019号