CBOT持仓分析:小麦需求减弱,大豆出口增长,玉米和豆油的挑战

2024-11-26 10:29:20 来源:【原创】

导语:周二(11月26日),CBOT谷物期货市场延续波动趋势,受国际招标需求、基差调整以及基金持仓变动等多重因素影响。以下为小麦、大豆、豆油、豆粕和玉米五大品种的详细分析。

周二(11月26日),CBOT谷物期货市场延续波动趋势,受国际招标需求、基差调整以及基金持仓变动等多重因素影响。以下为小麦、大豆、豆油、豆粕和玉米五大品种的详细分析。

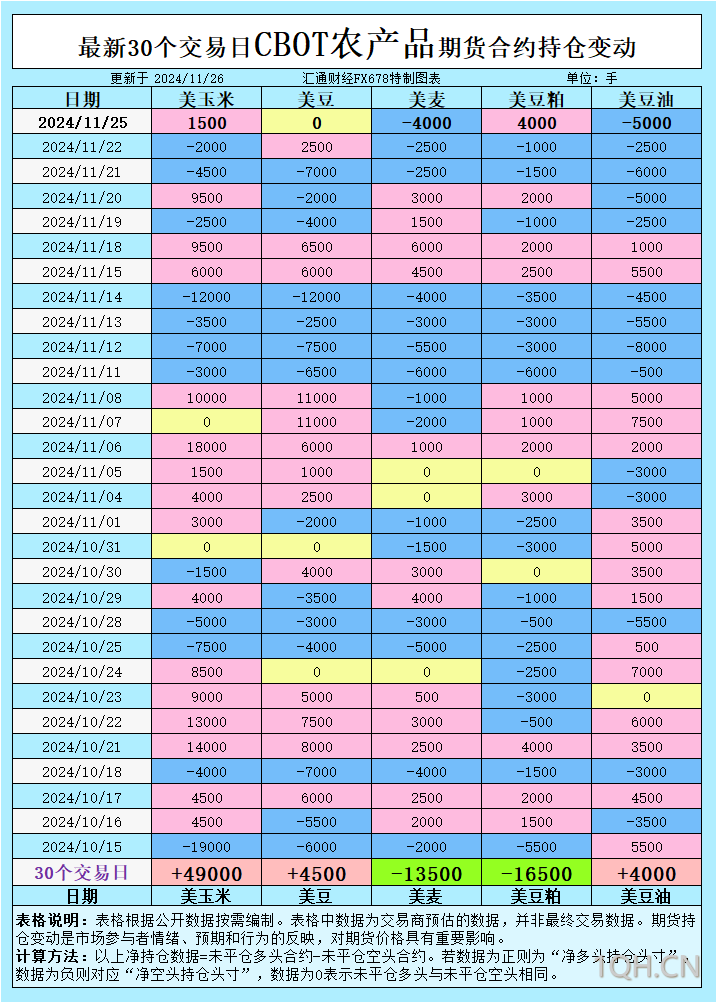

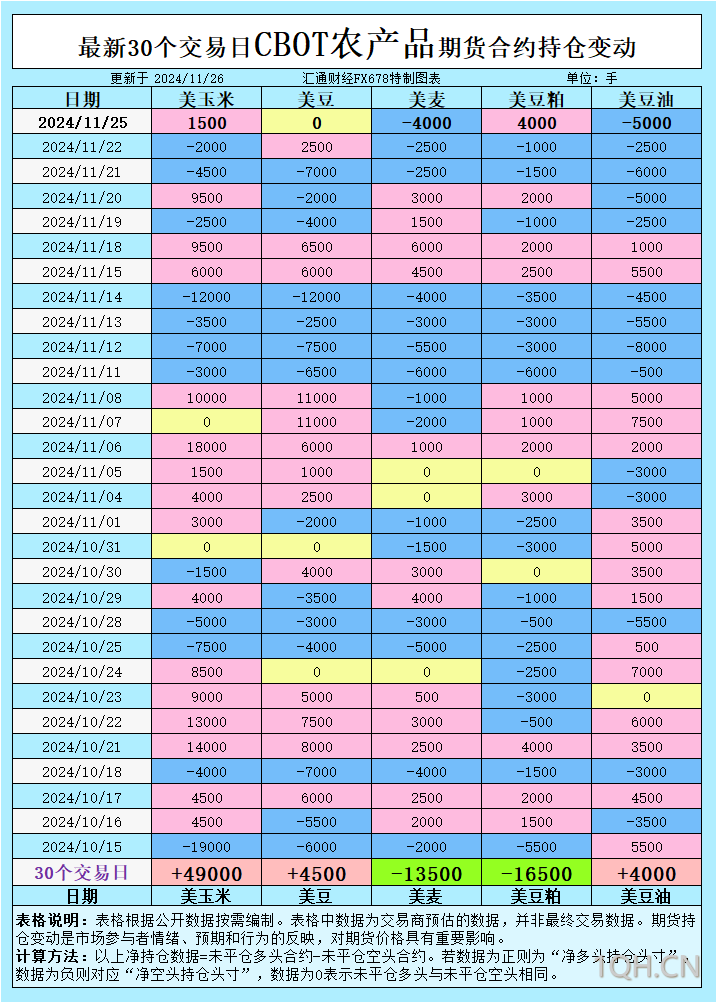

根据汇通财经观察,海外交易商估算的结果显示:

2024年11月25日当日,大宗商品基金:

增加CBOT玉米投机性净多头;CBOT大豆未平仓多头与未平仓空头相同;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

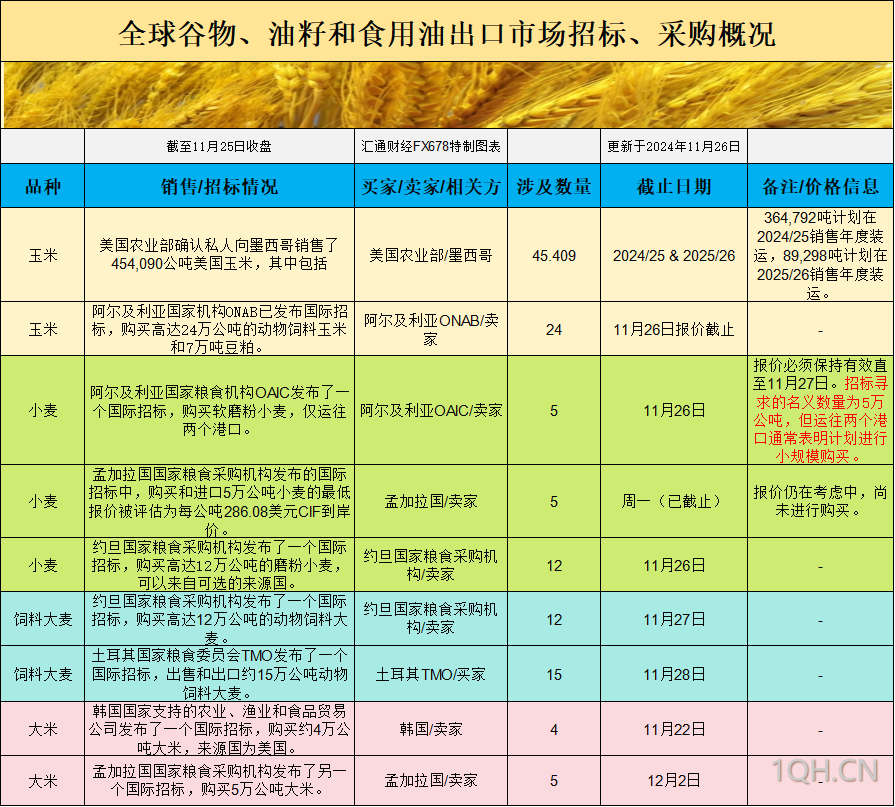

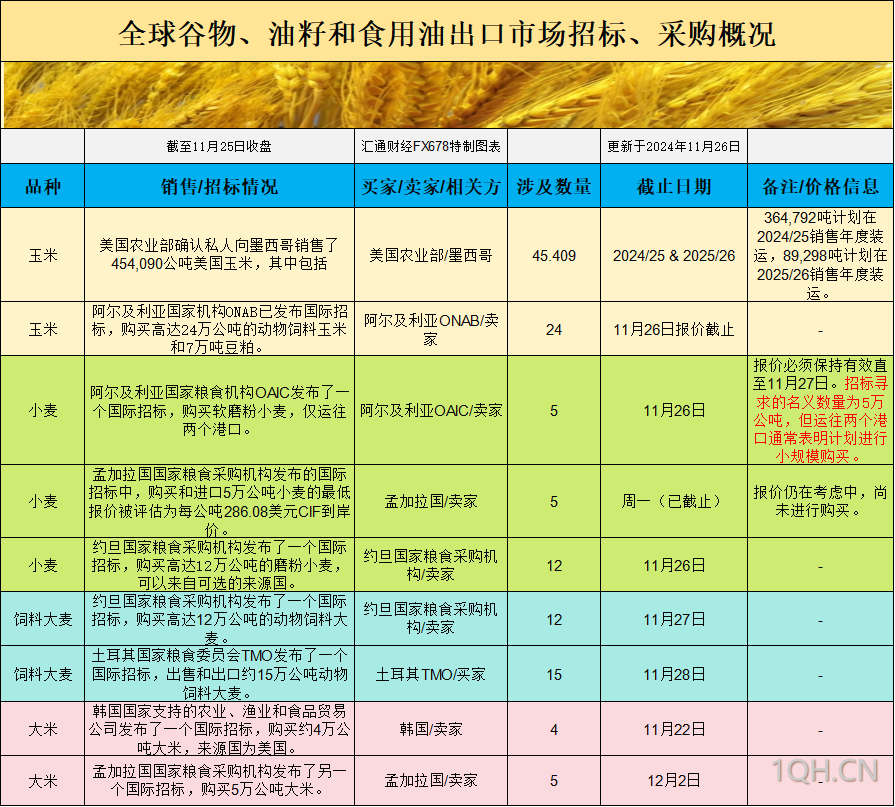

全球谷物、油籽和食用油出口市场招标、采购概况:

截至11月25日收盘,CBOT小麦期货主力合约收跌至每蒲式耳5.55-3/4美分,日内跌幅为9美分,延续了近期的弱势表现。供应端压力持续上升,主要体现在全球市场对小麦采购的需求减弱:

国际招标表现平淡:孟加拉国的国际招标价格报每吨286.08美元CIF,报价虽低但尚未成交,显示出市场对当前价格的犹豫。而阿尔及利亚和约旦的小麦招标数量有限,进一步印证了全球采购需求的疲软。

俄乌局势影响减弱:尽管上周末有报道称俄罗斯对乌克兰的军事活动升级,但未见实质性干扰黑海地区的出口。俄罗斯进一步调高2024年粮食产量预期至1.25亿吨,加剧了供应过剩的担忧。

基差走弱:美国硬红冬小麦(HRW)基差报价下调,特别是蛋白含量高的品种,市场流动性减少反映需求不足。

展望:短期内,小麦市场可能延续疲软态势。充裕的供应与国际采购需求疲弱将继续压制价格,但需警惕地缘局势突发变化对出口的潜在影响。

CBOT大豆主力合约11月25日收盘上涨2-1/4美分,报每蒲式耳9.85-3/4美分,主要受出口需求增强及美元走软提振。

出口需求持续增长:美国农业部报告显示,上周大豆出口检验总量达到210万吨,年初至今的累计量已同比增长12%。国际买家加速采购,尤其是CIF高需求的现货订单推高了即期出口溢价。

基差调整:11月装运至墨西哥湾的驳船基差报价为1月合约升水87美分,较上周五有所下滑,但FOB报价在12月维持坚挺,显示远期需求稳定。

南美供需动态:巴西播种进度达到预期种植面积的86%,显著快于去年的74%。但近期的降雨预期减缓了干旱忧虑,对市场涨势形成压力。

展望:短期内大豆可能保持震荡上行态势,出口需求是关键支撑因素。然而,南美播种和天气状况若持续改善,可能成为价格的主要下行风险。

CBOT玉米主力合约收报每蒲式耳4.24-3/4美分,跌幅0.75美分。市场受国际采购需求和基金持仓变化的双重影响。

国际需求支撑有限:阿尔及利亚发布招标,计划购买高达24万吨饲料玉米,但未引发价格显著反弹。此外,美国对墨西哥的销售虽有增加,但其中相当部分安排在2025/26年度装运,短期市场影响有限。

基差稳中略弱:11月装运的驳船基差报价为CBOT 12月期货升水80美分,较上周持平;12月基差报价小幅下滑1美分至81美分。中西部的加工厂基差走强,但关键港口的需求未见明显改善。

基金持仓变化:近期数据显示,基金连续5个交易日增持玉米净多头头寸,这表明尽管盘面价格承压,但市场对长期前景仍有一定信心。

展望:玉米市场短期承压,主要受需求增长乏力及供应端改善预期影响。但基金持仓变化或为后期价格企稳提供支撑。

豆粕市场延续震荡走势,CBOT 1月豆粕期货合约11月25日收盘上涨4.40美元,报每短吨295.90美元。

基差整体回落:美国中西部多个加工厂及集散点基差下调,显示加工厂的压榨量已满足近期需求。特别是芝加哥和迪凯特的基差报价回落显著,进一步反映了供应的改善。

国际采购活跃:阿尔及利亚发布7万吨豆粕采购招标,成为市场关注焦点。尽管具体成交价尚未披露,但此类需求将对价格提供一定支撑。

展望:豆粕市场短期内可能在需求支撑与供应改善间保持震荡态势。需密切关注阿尔及利亚采购及其他国际招标对市场的进一步影响。

CBOT豆油市场11月25日表现疲弱,受基金净空头增加及外围市场拖累。

基金持仓压力:最新数据显示,大宗商品基金近5个交易日持续增持豆油净空头头寸,市场看跌情绪较为浓厚。

出口需求疲软:墨西哥湾现货基差报价与期货溢价均呈现下滑态势,显示近期出口订单较为低迷。

外围油脂市场走弱:东南亚主要产区棕榈油产量上升、库存压力增加,也对豆油形成外部拖累。

展望:豆油市场可能延续弱势。短期走势需关注外围市场油脂供应动态以及基金持仓的进一步调整。

总体来看,CBOT谷物期货市场受国际招标、基差调整及基金持仓变动的多重影响,各品种走势分化显著。小麦价格承压下行,玉米震荡偏弱,大豆表现相对坚挺,豆粕受需求支撑震荡上行,豆油则在净空头压力下表现疲软。短期内,国际需求变化及天气因素仍是决定价格走势的关键,需重点关注全球采购动态和市场情绪的转变。

根据汇通财经观察,海外交易商估算的结果显示:

2024年11月25日当日,大宗商品基金:

增加CBOT玉米投机性净多头;CBOT大豆未平仓多头与未平仓空头相同;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

全球谷物、油籽和食用油出口市场招标、采购概况:

1. 小麦:供应压力加剧,价格承压

截至11月25日收盘,CBOT小麦期货主力合约收跌至每蒲式耳5.55-3/4美分,日内跌幅为9美分,延续了近期的弱势表现。供应端压力持续上升,主要体现在全球市场对小麦采购的需求减弱:

国际招标表现平淡:孟加拉国的国际招标价格报每吨286.08美元CIF,报价虽低但尚未成交,显示出市场对当前价格的犹豫。而阿尔及利亚和约旦的小麦招标数量有限,进一步印证了全球采购需求的疲软。

俄乌局势影响减弱:尽管上周末有报道称俄罗斯对乌克兰的军事活动升级,但未见实质性干扰黑海地区的出口。俄罗斯进一步调高2024年粮食产量预期至1.25亿吨,加剧了供应过剩的担忧。

基差走弱:美国硬红冬小麦(HRW)基差报价下调,特别是蛋白含量高的品种,市场流动性减少反映需求不足。

展望:短期内,小麦市场可能延续疲软态势。充裕的供应与国际采购需求疲弱将继续压制价格,但需警惕地缘局势突发变化对出口的潜在影响。

2. 大豆:需求改善提振市场情绪

CBOT大豆主力合约11月25日收盘上涨2-1/4美分,报每蒲式耳9.85-3/4美分,主要受出口需求增强及美元走软提振。

出口需求持续增长:美国农业部报告显示,上周大豆出口检验总量达到210万吨,年初至今的累计量已同比增长12%。国际买家加速采购,尤其是CIF高需求的现货订单推高了即期出口溢价。

基差调整:11月装运至墨西哥湾的驳船基差报价为1月合约升水87美分,较上周五有所下滑,但FOB报价在12月维持坚挺,显示远期需求稳定。

南美供需动态:巴西播种进度达到预期种植面积的86%,显著快于去年的74%。但近期的降雨预期减缓了干旱忧虑,对市场涨势形成压力。

展望:短期内大豆可能保持震荡上行态势,出口需求是关键支撑因素。然而,南美播种和天气状况若持续改善,可能成为价格的主要下行风险。

3. 玉米:基金持仓增多,价格小幅走低

CBOT玉米主力合约收报每蒲式耳4.24-3/4美分,跌幅0.75美分。市场受国际采购需求和基金持仓变化的双重影响。

国际需求支撑有限:阿尔及利亚发布招标,计划购买高达24万吨饲料玉米,但未引发价格显著反弹。此外,美国对墨西哥的销售虽有增加,但其中相当部分安排在2025/26年度装运,短期市场影响有限。

基差稳中略弱:11月装运的驳船基差报价为CBOT 12月期货升水80美分,较上周持平;12月基差报价小幅下滑1美分至81美分。中西部的加工厂基差走强,但关键港口的需求未见明显改善。

基金持仓变化:近期数据显示,基金连续5个交易日增持玉米净多头头寸,这表明尽管盘面价格承压,但市场对长期前景仍有一定信心。

展望:玉米市场短期承压,主要受需求增长乏力及供应端改善预期影响。但基金持仓变化或为后期价格企稳提供支撑。

4. 豆粕:压榨需求强劲,基差走弱

豆粕市场延续震荡走势,CBOT 1月豆粕期货合约11月25日收盘上涨4.40美元,报每短吨295.90美元。

基差整体回落:美国中西部多个加工厂及集散点基差下调,显示加工厂的压榨量已满足近期需求。特别是芝加哥和迪凯特的基差报价回落显著,进一步反映了供应的改善。

国际采购活跃:阿尔及利亚发布7万吨豆粕采购招标,成为市场关注焦点。尽管具体成交价尚未披露,但此类需求将对价格提供一定支撑。

展望:豆粕市场短期内可能在需求支撑与供应改善间保持震荡态势。需密切关注阿尔及利亚采购及其他国际招标对市场的进一步影响。

5. 豆油:净空头增多,走势承压

CBOT豆油市场11月25日表现疲弱,受基金净空头增加及外围市场拖累。

基金持仓压力:最新数据显示,大宗商品基金近5个交易日持续增持豆油净空头头寸,市场看跌情绪较为浓厚。

出口需求疲软:墨西哥湾现货基差报价与期货溢价均呈现下滑态势,显示近期出口订单较为低迷。

外围油脂市场走弱:东南亚主要产区棕榈油产量上升、库存压力增加,也对豆油形成外部拖累。

展望:豆油市场可能延续弱势。短期走势需关注外围市场油脂供应动态以及基金持仓的进一步调整。

总结与展望

总体来看,CBOT谷物期货市场受国际招标、基差调整及基金持仓变动的多重影响,各品种走势分化显著。小麦价格承压下行,玉米震荡偏弱,大豆表现相对坚挺,豆粕受需求支撑震荡上行,豆油则在净空头压力下表现疲软。短期内,国际需求变化及天气因素仍是决定价格走势的关键,需重点关注全球采购动态和市场情绪的转变。

[免责声明] 本文仅代表作者本人观点,与一期货无关。一期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

塔伦

不忘初心,方得始终

发表文章 70611 篇

他的热门文章

沪公网安备 31010702007019号

沪公网安备 31010702007019号