CBOT持仓异动!大豆玉米年末冲高,跨年行情还能爆发吗?

2024-12-27 09:19:14 来源:【原创】

导语:周五(12月27日),芝加哥期货交易所(CBOT)主要谷物期货集体上涨,受到阿根廷天气担忧、空头回补及国际大宗商品采购的推动。在年末交易量偏低的情况下,玉米期货触及六个月高位,大豆和豆粕亦录得显著涨幅。

周五(12月27日),芝加哥期货交易所(CBOT)主要谷物期货集体上涨,受到阿根廷天气担忧、空头回补及国际大宗商品采购的推动。在年末交易量偏低的情况下,玉米期货触及六个月高位,大豆和豆粕亦录得显著涨幅。

根据汇通财经观察,海外交易商估算的结果显示:

2024年12月26日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;CBOT小麦未平仓多头与未平仓空头相同;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

具体变动数据见图表。

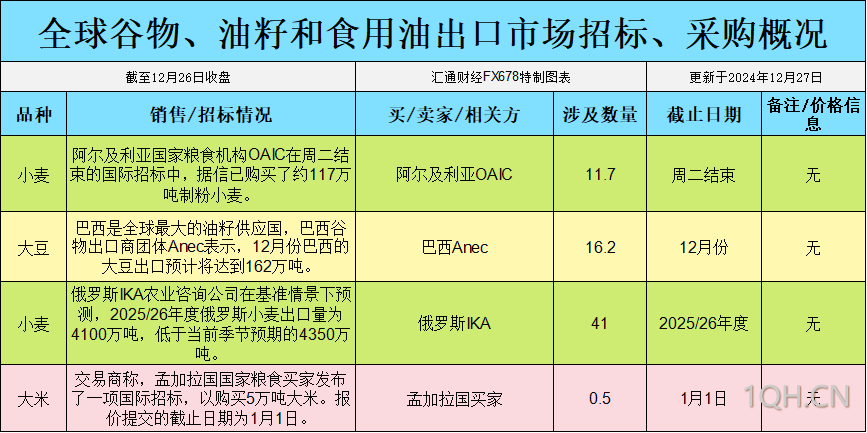

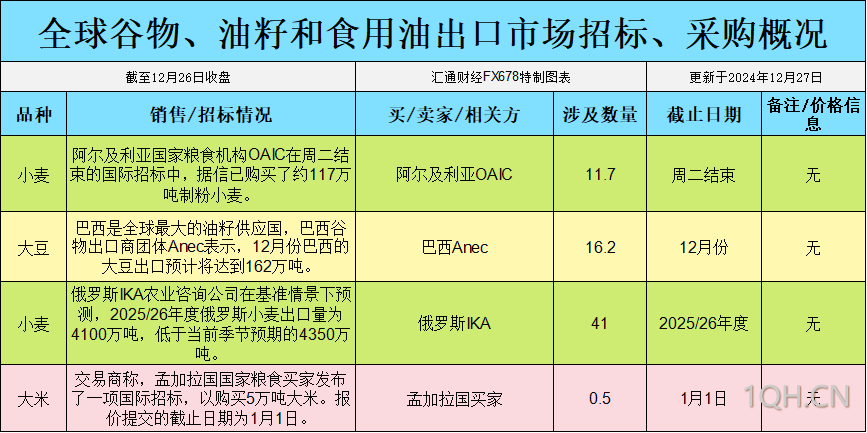

全球谷物、油籽和食用油出口市场招标、采购概况:

CBOT 3月大豆期货合约(SH25)上涨16美分,报每蒲式耳9.97-1/4美元,涨幅1.6%。豆粕期货(SMH25)涨幅更为显著,上涨13.30美元,涨幅达4.4%,收报每短吨314.90美元。豆粕价格盘中一度触及315.40美元,为10月24日以来的最高点。

市场对阿根廷部分地区的持续干旱表示担忧。阿根廷是全球最大的豆粕和豆油出口国,未来两周干燥天气可能影响其作物生长,进一步加剧供应紧张。市场人士指出,商品基金持有创纪录的豆粕期货净空头头寸,投机者在年末前集中回补,助推豆粕价格攀升。

此外,伊利诺伊州开罗市Bunge Global的大豆加工厂因火灾暂时关闭,市场担心潜在的供应中断,这为大豆和豆粕价格提供了额外支撑。

3月玉米期货(CH25)上涨5-1/4美分,报每蒲式耳4.53-3/4美元,盘中触及4.54-1/4美元,为6月以来的最高水平。市场预计美国农业部(USDA)可能在1月10日发布的月度供需报告中进一步下调美国玉米库存预估,延续12月的供应削减趋势。

美国国内玉米基差报价整体持稳,CIF海湾驳船12月装运的玉米报价比CBOT3月玉米期货高出66美分,较前一交易日下滑2美分。1月装运驳船报价升水67美分,2月升水71美分,均较前日下调2美分。

值得关注的是,阿尔及利亚国家粮食机构OAIC在本周结束的大型国际招标中采购了约117万吨制粉小麦,该采购对玉米期货价格形成溢出支撑。

3月小麦期货(WH25)上涨6-1/4美分,报每蒲式耳5.41美元。俄罗斯农业咨询公司IKAR预计2025/26年度俄罗斯小麦出口量将降至4100万吨,低于当前季节预估的4350万吨。这一出口预期下调,加之阿尔及利亚的采购行动,共同推动小麦价格走高。

硬红冬麦(HRW)现货基差报价在美国南部平原地区保持稳定,堪萨斯城(K.C.) 3月小麦期货(KWH25)上涨7-3/4美分,报每蒲式耳5.51-1/2美元。

市场焦点逐渐转向南美供应情况。巴西谷物出口商协会(Anec)预计,12月巴西大豆出口量将达到162万吨。随着巴西农民完成大豆种植,未来两周北部产区有利降雨有助于作物生长。相比之下,阿根廷的干燥天气继续威胁其作物产量。

美国玉米驳船基差报价整体走软,市场预期全球出口需求将逐步转向南美,特别是巴西。尽管如此,市场仍在关注中国对美国大豆的采购需求。数据显示,11月中国自美国进口大豆量有所增加,这为近期美国大豆出口提供了一定支撑。

随着年末临近,市场交易趋于清淡,但多头情绪依旧占据主导地位。阿根廷天气状况将持续成为市场关注焦点,对豆类市场走势形成直接影响。同时,市场预期美国农业部在即将发布的供需报告中可能下调库存,支撑玉米价格维持强势。

小麦方面,全球采购活动增加以及俄罗斯出口量预期下滑,将继续为价格提供支撑。然而,美国玉米和大豆基差的持续下滑表明国际市场需求正逐步向南美倾斜,这可能在未来限制美国谷物的出口增长空间。

【汇通精选 文章请到VIP栏目查看。其中,APP近日升级的最新版本才能看到VIP栏目。】

根据汇通财经观察,海外交易商估算的结果显示:

2024年12月26日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;CBOT小麦未平仓多头与未平仓空头相同;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

具体变动数据见图表。

全球谷物、油籽和食用油出口市场招标、采购概况:

大豆与豆粕:天气忧虑引发空头回补

CBOT 3月大豆期货合约(SH25)上涨16美分,报每蒲式耳9.97-1/4美元,涨幅1.6%。豆粕期货(SMH25)涨幅更为显著,上涨13.30美元,涨幅达4.4%,收报每短吨314.90美元。豆粕价格盘中一度触及315.40美元,为10月24日以来的最高点。

市场对阿根廷部分地区的持续干旱表示担忧。阿根廷是全球最大的豆粕和豆油出口国,未来两周干燥天气可能影响其作物生长,进一步加剧供应紧张。市场人士指出,商品基金持有创纪录的豆粕期货净空头头寸,投机者在年末前集中回补,助推豆粕价格攀升。

此外,伊利诺伊州开罗市Bunge Global的大豆加工厂因火灾暂时关闭,市场担心潜在的供应中断,这为大豆和豆粕价格提供了额外支撑。

玉米:供应趋紧预期推动价格走高

3月玉米期货(CH25)上涨5-1/4美分,报每蒲式耳4.53-3/4美元,盘中触及4.54-1/4美元,为6月以来的最高水平。市场预计美国农业部(USDA)可能在1月10日发布的月度供需报告中进一步下调美国玉米库存预估,延续12月的供应削减趋势。

美国国内玉米基差报价整体持稳,CIF海湾驳船12月装运的玉米报价比CBOT3月玉米期货高出66美分,较前一交易日下滑2美分。1月装运驳船报价升水67美分,2月升水71美分,均较前日下调2美分。

值得关注的是,阿尔及利亚国家粮食机构OAIC在本周结束的大型国际招标中采购了约117万吨制粉小麦,该采购对玉米期货价格形成溢出支撑。

小麦:国际采购支撑期价反弹

3月小麦期货(WH25)上涨6-1/4美分,报每蒲式耳5.41美元。俄罗斯农业咨询公司IKAR预计2025/26年度俄罗斯小麦出口量将降至4100万吨,低于当前季节预估的4350万吨。这一出口预期下调,加之阿尔及利亚的采购行动,共同推动小麦价格走高。

硬红冬麦(HRW)现货基差报价在美国南部平原地区保持稳定,堪萨斯城(K.C.) 3月小麦期货(KWH25)上涨7-3/4美分,报每蒲式耳5.51-1/2美元。

基差市场:南美供应预期影响美国出口

市场焦点逐渐转向南美供应情况。巴西谷物出口商协会(Anec)预计,12月巴西大豆出口量将达到162万吨。随着巴西农民完成大豆种植,未来两周北部产区有利降雨有助于作物生长。相比之下,阿根廷的干燥天气继续威胁其作物产量。

美国玉米驳船基差报价整体走软,市场预期全球出口需求将逐步转向南美,特别是巴西。尽管如此,市场仍在关注中国对美国大豆的采购需求。数据显示,11月中国自美国进口大豆量有所增加,这为近期美国大豆出口提供了一定支撑。

展望与趋势预测

随着年末临近,市场交易趋于清淡,但多头情绪依旧占据主导地位。阿根廷天气状况将持续成为市场关注焦点,对豆类市场走势形成直接影响。同时,市场预期美国农业部在即将发布的供需报告中可能下调库存,支撑玉米价格维持强势。

小麦方面,全球采购活动增加以及俄罗斯出口量预期下滑,将继续为价格提供支撑。然而,美国玉米和大豆基差的持续下滑表明国际市场需求正逐步向南美倾斜,这可能在未来限制美国谷物的出口增长空间。

【汇通精选 文章请到VIP栏目查看。其中,APP近日升级的最新版本才能看到VIP栏目。】

[免责声明] 本文仅代表作者本人观点,与一期货无关。一期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

塔伦

不忘初心,方得始终

发表文章 71824 篇

他的热门文章

沪公网安备 31010702007019号

沪公网安备 31010702007019号