黄金因技术性买盘和中国需求上涨

2025-01-09 01:29:49 来源:【原创】

导语:周三(1月8日)纽约时段,黄金价格稳步走高,白银价格温和上涨。随着2月金价升至三周高位,一些基于技术面的买盘出现。中国央行恢复黄金储备的消息,也是金价看涨的一个潜在因素。2月金价上涨15.10美元,报每盎司2,680.50美元,3月银价上涨0.119美元,报每盎司30.79美元。

周三(1月8日)纽约时段,黄金价格稳步走高,白银价格温和上涨。随着2月金价升至三周高位,一些基于技术面的买盘出现。中国央行恢复黄金储备的消息,也是金价看涨的一个潜在因素。2月金价盘中上涨15.10美元,报每盎司2,680.50美元,3月银价盘中上涨0.119美元,报每盎司30.79美元。

本周中期的美国数据点是今天下午公布的联邦公开市场委员会会议纪要。美国政府和股市星期四休市,纪念前总统卡特的全国哀悼日。

在隔夜新闻中,彭博社报道,越来越多的基金经理警告说,尽管美联储最近降息,但美国国债市场的重新定价可能还有很长的路要走。期权价格目前显示,10年期美国国债收益率有可能升至5%。与此同时,中国10年期国债目前的收益率比美国10年期国债低3个百分点。

美国本周的数据点是周五公布的12月就业状况报告。预计非就业人数将增加16万人。相比之下,11月份的就业报告增加了227,000个就业岗位。

今天主要外部市场的美元指数稳步走高。纽约商品交易所原油期货价格在隔夜触及三个月高位后小幅下跌,交易价格约为每桶73.75美元。基准的10年期美国国债收益率正在上升,目前在4.68%左右。

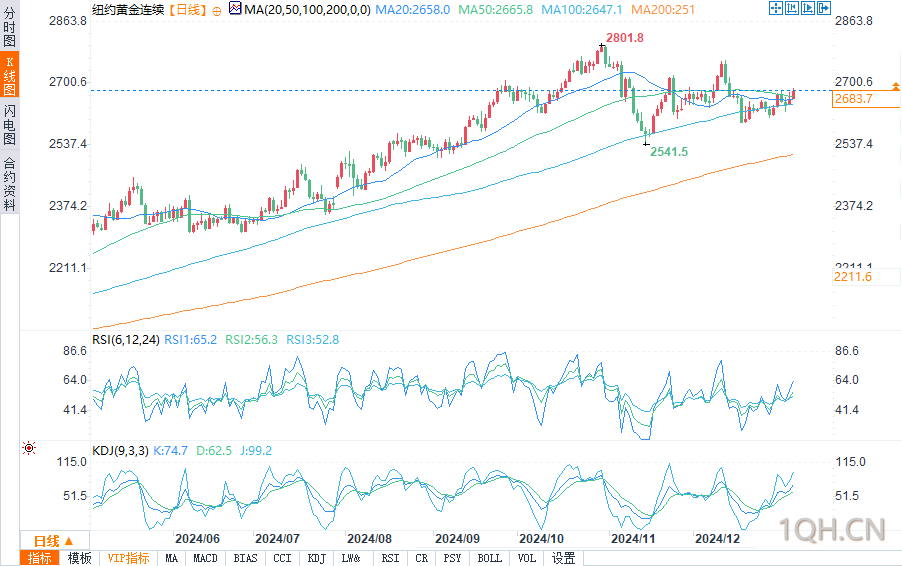

(COMEX黄金日图 来源:易汇通)

从技术层面看,2月黄金期货近期整体技术优势明显。多头的下一个上行价格目标是在2,700.00美元的稳固阻力位上方收盘。空头的下一个近期下行目标是将期货价格推至11月低点2565.00美元的坚实技术支撑之下。第一个阻力位见于今天的高点2,683.90美元,然后是2,700.00美元。首个支撑位见于今日低点2,658.40美元,然后是2,650.00美元。

(COMEX白银日图 来源:易汇通)

3月白银期货空头近期整体技术上略有优势。在K线图上,持续了9周的下跌趋势仍然存在。然而,本周更多的上涨将抵消下跌趋势。白银多头的下一个上行目标是收于坚实的技术阻力位32.00美元上方。空头的下一个下行目标是收于12月低点29.145美元的坚实支撑下方。第一个阻力位见于今天的高点31.045美元,然后是31.50美元。下一个支撑位见于本周低点30.41美元,然后是30.00美元。

北京时间01:23,现货黄金报2665.97美元/盎司,现货白银报30.108美元/盎司。COMEX黄金报2683美元/盎司,涨幅0.66%。COMEX白银报30.815美元/盎司,涨幅0.42%。

本周中期的美国数据点是今天下午公布的联邦公开市场委员会会议纪要。美国政府和股市星期四休市,纪念前总统卡特的全国哀悼日。

在隔夜新闻中,彭博社报道,越来越多的基金经理警告说,尽管美联储最近降息,但美国国债市场的重新定价可能还有很长的路要走。期权价格目前显示,10年期美国国债收益率有可能升至5%。与此同时,中国10年期国债目前的收益率比美国10年期国债低3个百分点。

美国本周的数据点是周五公布的12月就业状况报告。预计非就业人数将增加16万人。相比之下,11月份的就业报告增加了227,000个就业岗位。

今天主要外部市场的美元指数稳步走高。纽约商品交易所原油期货价格在隔夜触及三个月高位后小幅下跌,交易价格约为每桶73.75美元。基准的10年期美国国债收益率正在上升,目前在4.68%左右。

(COMEX黄金日图 来源:易汇通)

从技术层面看,2月黄金期货近期整体技术优势明显。多头的下一个上行价格目标是在2,700.00美元的稳固阻力位上方收盘。空头的下一个近期下行目标是将期货价格推至11月低点2565.00美元的坚实技术支撑之下。第一个阻力位见于今天的高点2,683.90美元,然后是2,700.00美元。首个支撑位见于今日低点2,658.40美元,然后是2,650.00美元。

(COMEX白银日图 来源:易汇通)

3月白银期货空头近期整体技术上略有优势。在K线图上,持续了9周的下跌趋势仍然存在。然而,本周更多的上涨将抵消下跌趋势。白银多头的下一个上行目标是收于坚实的技术阻力位32.00美元上方。空头的下一个下行目标是收于12月低点29.145美元的坚实支撑下方。第一个阻力位见于今天的高点31.045美元,然后是31.50美元。下一个支撑位见于本周低点30.41美元,然后是30.00美元。

北京时间01:23,现货黄金报2665.97美元/盎司,现货白银报30.108美元/盎司。COMEX黄金报2683美元/盎司,涨幅0.66%。COMEX白银报30.815美元/盎司,涨幅0.42%。

[免责声明] 本文仅代表作者本人观点,与一期货无关。一期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

长风破浪

长风破浪会有时,直挂云帆济沧海

发表文章 3045 篇

他的热门文章

沪公网安备 31010702007019号

沪公网安备 31010702007019号